Castellana Properties compañía cotizada especialista en el sector retail, ha publicado hoy los resultados correspondientes a su último ejercicio fiscal, que comprende del 1 abril de 2021 al 31 de marzo de 2022. En este periodo la firma ha obtenido un beneficio neto de 46 millones de euros y sus ingresos brutos por alquileres (GRI) han alcanzado los 58,8 millones de euros, con un crecimiento del 3,06% respecto al año anterior y un aumento del 3,8% sobre los niveles prepandemia.

Además, el ingreso neto operativo (NOI) se ha incrementado en términos comparativos un 5,94% hasta los 54 millones de euros y la cartera, formada por 16 centros y parques comerciales con una superficie bruta alquilable (SBA) de 350.271 m², se ha revalorizado un 4,5% en términos comparativos y alcanza un valor de 1.091 millones de euros a 31 de marzo de 2022. El Valor Neto de los Activos Tangibles (EPRA NTA) asciende a 616 millones de euros, un 23,1% más. La compañía espera alcanzar un valor de 1.500 millones de euros en tres años.

Asimismo, en el último año se han firmado 170 operaciones de alquiler, de los cuales 118 son nuevos contratos y 52 son renovaciones, implicando una superficie de 36.366 m², y han supuesto una nueva renta firmada por valor de 9,5 millones de euros anuales. Además, la compañía consolida un año más su ratio de ocupación alcanzando un 98,4%, y la ratio de cobro a cierre de marzo se sitúa cerca del 99%.

Afluencias y ventas

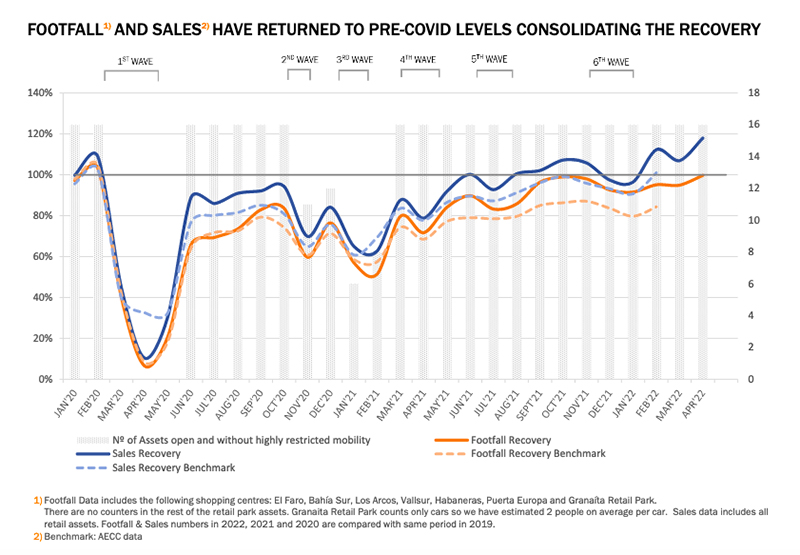

Comparado con los datos prepandemia, las ventas en los centros comerciales de Castellana Properties el último año han aumentado un 2,21%, datos por encima de la media del sector. Los sectores en los que ha habido mayor crecimiento son los relacionados con mascotas, con un incremento del 71,4%, bricolaje y manualidades (DIY) con un aumento del 38,9%, deportes con un 7,0% y cultura y regalos con un 1,5% seguido de electrónica y alimentación con un 1,2%. Respecto a los sectores que más sufrieron debido a la pandemia como ocio y restauración, se han ido recuperando consistentemente a lo largo de todo el año. A cierre de marzo, la restauración ha recuperado el 90% de sus ventas y el ocio, con tendencia alcista también, se sitúa a un 65%, con niveles ya por encima del 70% en los últimos 6 meses.

En referencia a las afluencias, a cierre del ejercicio, la recuperación es cercana al 100% en comparación con las cifras prepandemia y se consolida su recuperación mes a mes. De hecho, en este último mes de abril las afluencias sobrepasan los datos precovid con una recuperación del 107%.

La apuesta por el retail español

La compañía alcanzó un acuerdo con un fondo europeo para vender dos edificios de oficinas ocupados por Konecta en Madrid y Sevilla por 26,5 millones de euros, con una prima sobre el precio de compra de 4 millones de euros. La venta de este activo no estratégico estaba enmarcada en la estrategia de convertirse en una socimi 100% focalizada en retail manteniendo la gestión activa e inversión en los activos core.

Asimismo, la firma ha reanudado su programa de inversión con la adquisición de una participación del 21,7% en Lar España Real Estate con un descuento del 48% sobre el Valor Neto de los Activos Tangibles. Esta inversión financiera muy atractiva, que combina una alta rentabilidad por dividendo con un potencial de revalorización del capital a largo plazo, ha situado a Castellana Properties en el mayor accionista de una empresa con la que comparte el mismo enfoque estratégico, con una amplia cartera de gran calidad y complementaria. De momento no se plantea una compra de acciones para llegar al 30% de participación, lo que supondría una OPA.

Alfonso Brunet, CEO de la compañía, ha confirmado durante la presentación de resultados que la compañía sigue explorando oportunidades de inversión tanto en centros como en parques comerciales.

En el último ejercicio fiscal, Castellana Properties ha continuado con su política de gestión activa y los proyectos de reposicionamiento de los centros comerciales en Los Arcos (Sevilla), El Faro (Badajoz) y Bahía Sur (Cádiz) están ya finalizados. 51 nuevas marcas han abierto sus establecimientos en estos centros comerciales, con una superficie cercana a los 38.000 m² y una inversión total de 71 millones de euros que ha supuesto unos ingresos netos operativos adicionales (NOI) de 4,5 millones de euros y una rentabilidad neta de la inversión del 6,32%.

Apoyo de grandes entidades

La compañía firmó un acuerdo de financiación con Aareal Bank A.G. y Banco Santander por un importe de 185 millones de euros y una duración a 7 años, lo que permitió mejorar el calendario de amortizaciones alargando el vencimiento medio de la deuda de la firma de 3,5 años a 5 años. De este modo, Castellana Properties consiguió financiación nueva para el 40% de sus activos, lo que demuestra el apoyo y confianza de las entidades financieras tras un excelente rendimiento los últimos meses. El Net Loan to Value (LTV) de la compañía se sitúa en el 43,04%, un 11,33% menos respecto a marzo de 2021.

Además, Castellana Properties ha obtenido la calificación BBB- Investment Grade a largo plazo con una perspectiva estable por parte de Fitch, reconocida agencia internacional de calificación de riesgo. Tras los buenos resultados cosechados y la estabilidad y calidad de los activos que conforman la cartera de la compañía, Fitch ha valorado positivamente la gestión activa del portfolio y su perfil estable. También ha evaluado el posicionamiento destacado de los centros y parques comerciales de Castellana Properties, dominantes en sus respectivas áreas de influencia, la firma de nuevos contratos e incremento de los ingresos por alquileres, la mejora del flujo de caja y la recuperación de afluencias y ventas, entre otros.